どんな人が保険相談するの?

相談のきっかけは?

- 保険見直しを勧められて

- 更新で保険料が上がると言われ…

- 古い保険なので、いざという時に対応できる新しい保険に切替したい

- 家を購入したので保険を見直したい

- 保険料を下げたい

- 子どもが生まれたので、保険で積み立てしたい

- 結婚したので、保険の加入を検討したい

- 高齢であるが、保険の加入は可能か?

- 離婚したので加入内容を見直したい

- 老後の資金の積み立てをしたい

- 会社員から自営業になったので保障の見直しをしたい etc…

相談にいたったきっかけは、人それぞれ。

保険相談で来店したけど住宅ローンも一緒にご相談される方もいます。

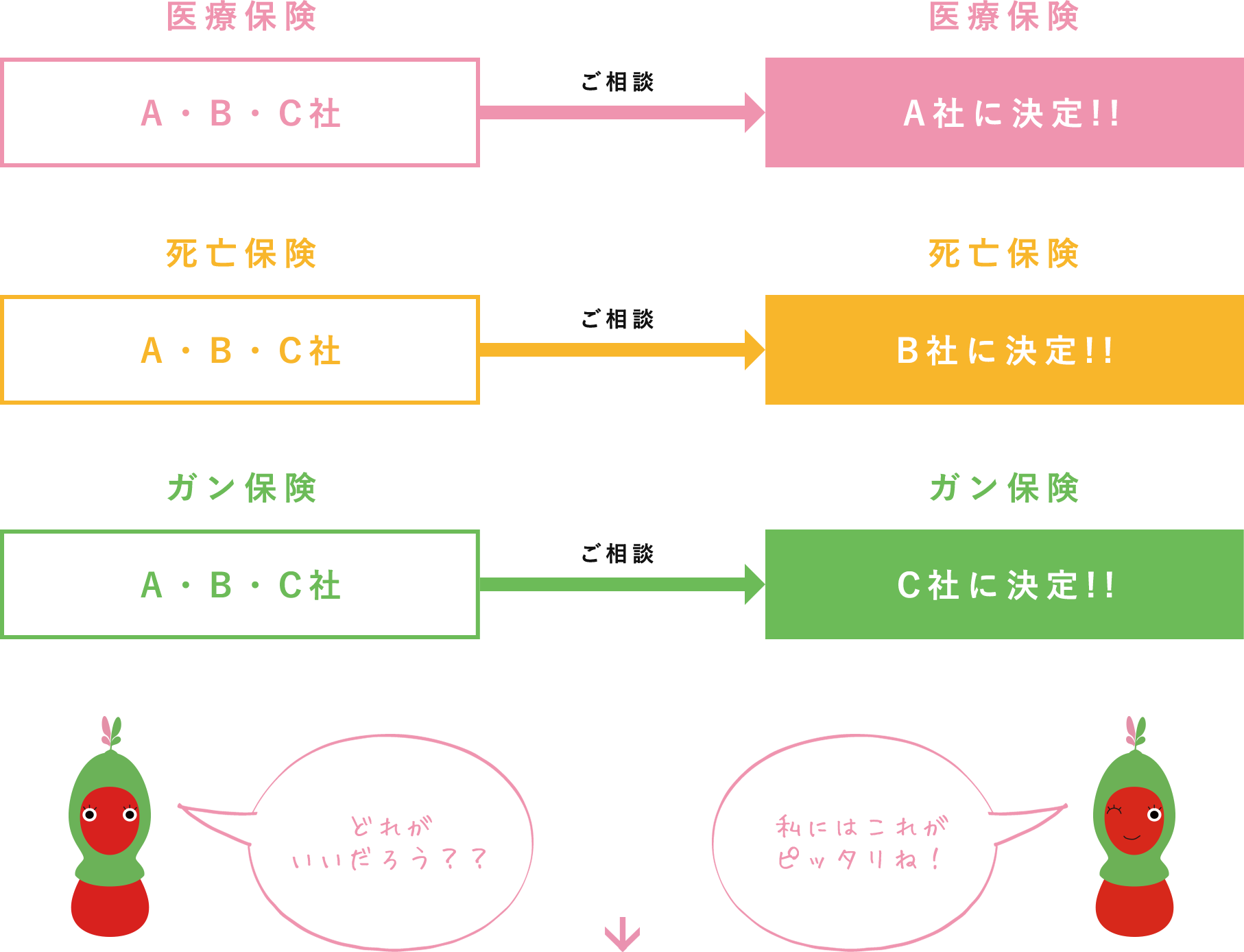

来店後の相談の流れ

当初は、ご相談の内容を共有し、情報提供を行います。

保険内容や考え方、保険の選び方など、

お客様の考え方やライフプランに合わせて、情報の提供を行います。

複数の保険会社から、一緒に保険の選択をしていきます。

保険会社が分かれても、申込手続きは一緒に行えます。

※保険会社は別々ですが、契約後のアフターフォローは弊社が行います。

給付請求・住所変更等、何かあれば弊社にご連絡ください。

保険加入完了!!

保険会社がバラバラになっても「マネー相談ドットコム」に

電話すれば手続きしてくれるので楽だね!!

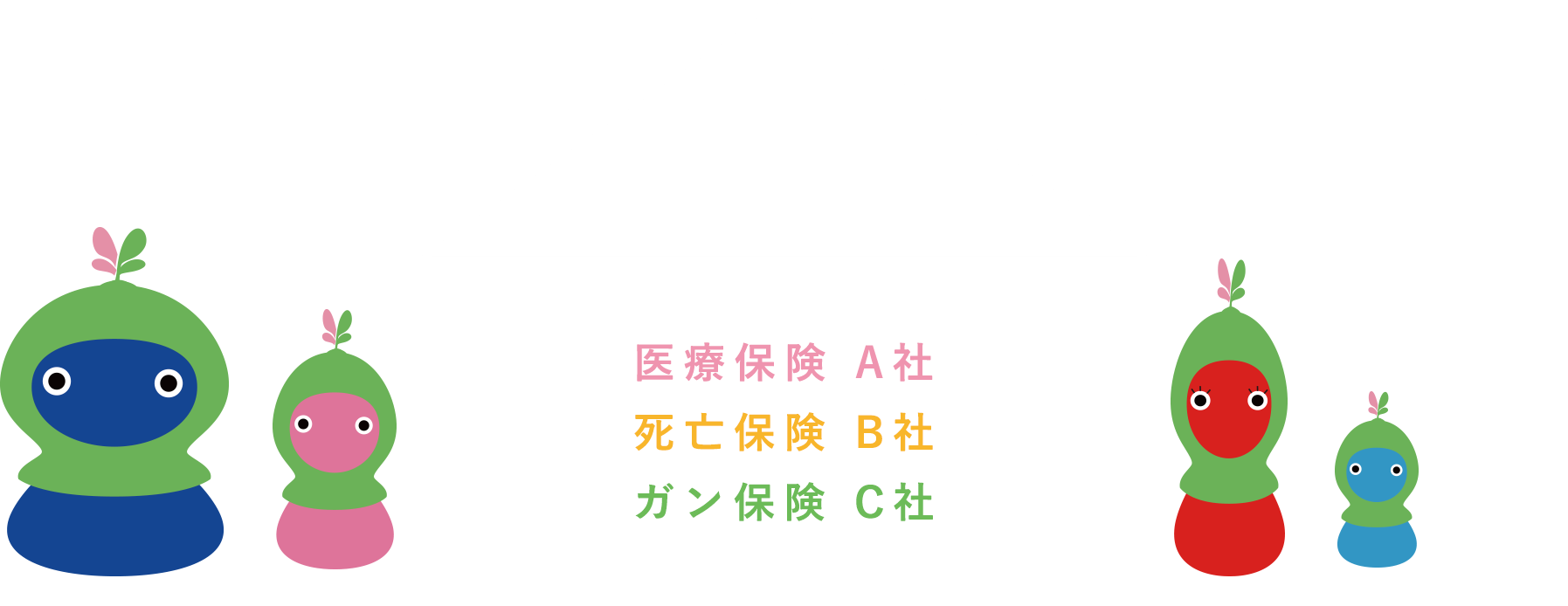

マネー一家の

保険を知るまでの道のり

第1のバランスとは

「リスク」と「保障額」のバランスです!!

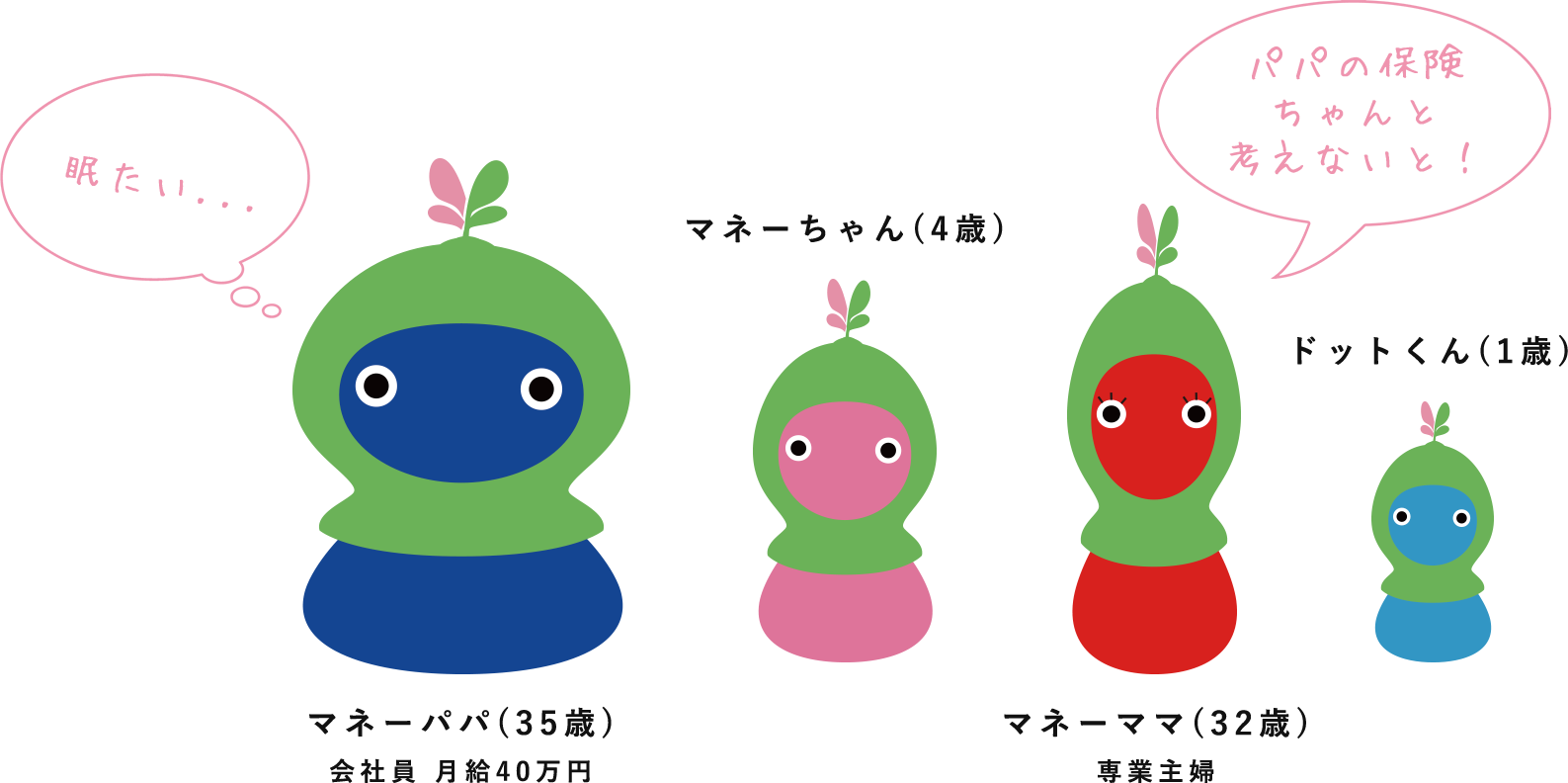

合理的な生命保険選びとはどういうことなのでしょうか?マネー一家の例で見てみましょう。

リスクを考える

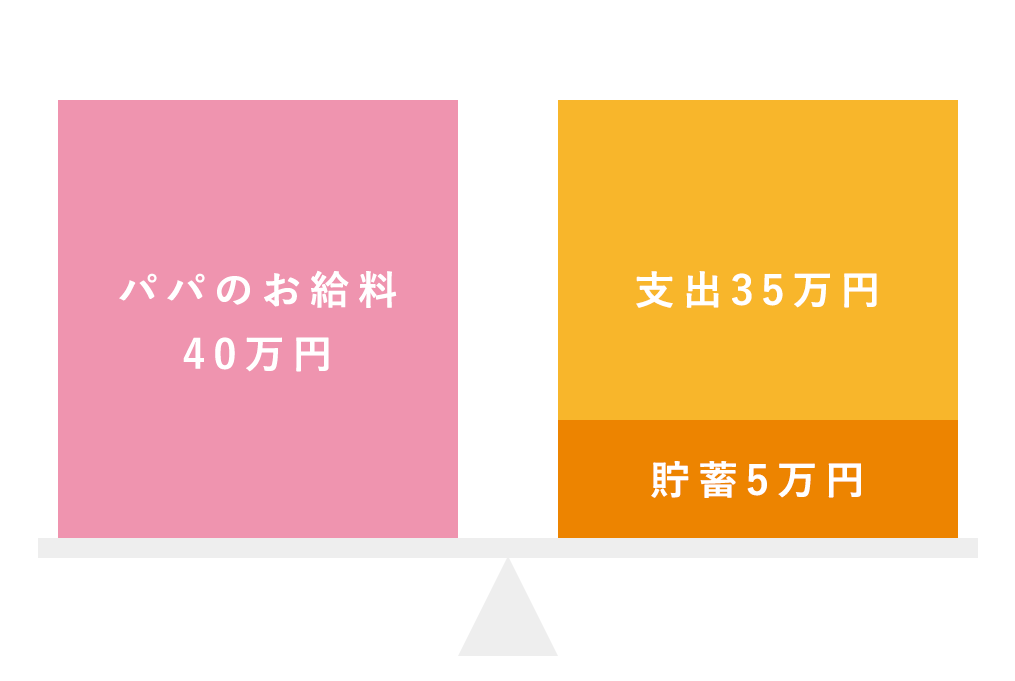

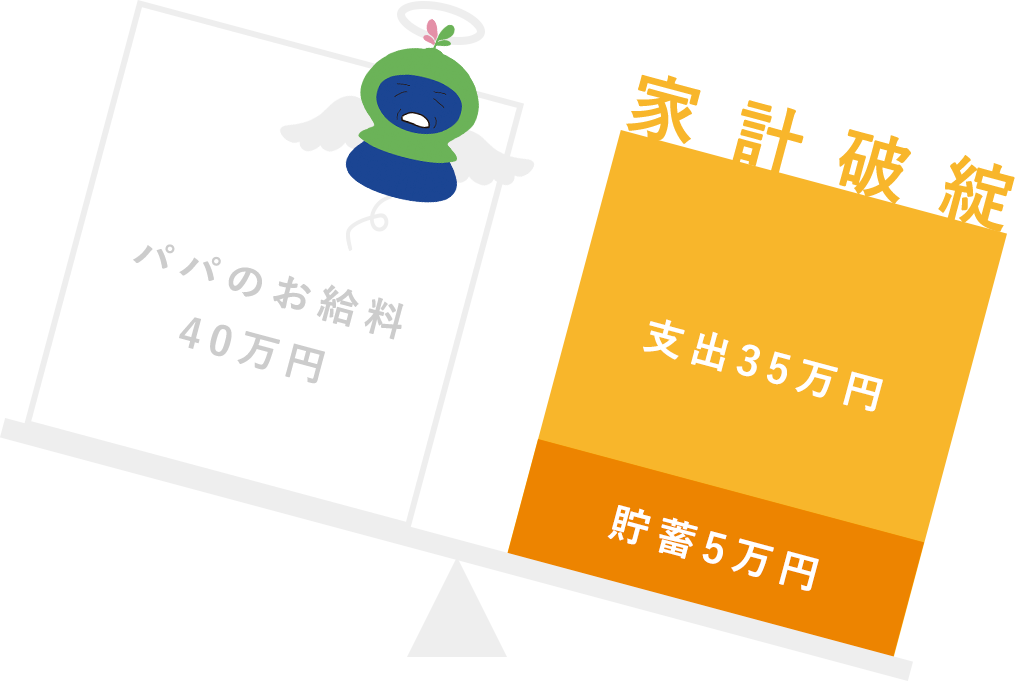

現 状

毎月のお給料40万円の中から5万円を貯蓄に回し、

残りの35万円を支出に充てており、

毎月のバランスがとれています。

万が一の時

マネーパパのお給料が途絶えます。

家計破綻?

残された家族はどうすればいいのでしょうか?

保障額を考える

マネーパパのお給料が途絶え、家計破綻というリスクを回避するための保障を考えなければなりません。

これが「リスク」と「保障」バランスを考えるということです。

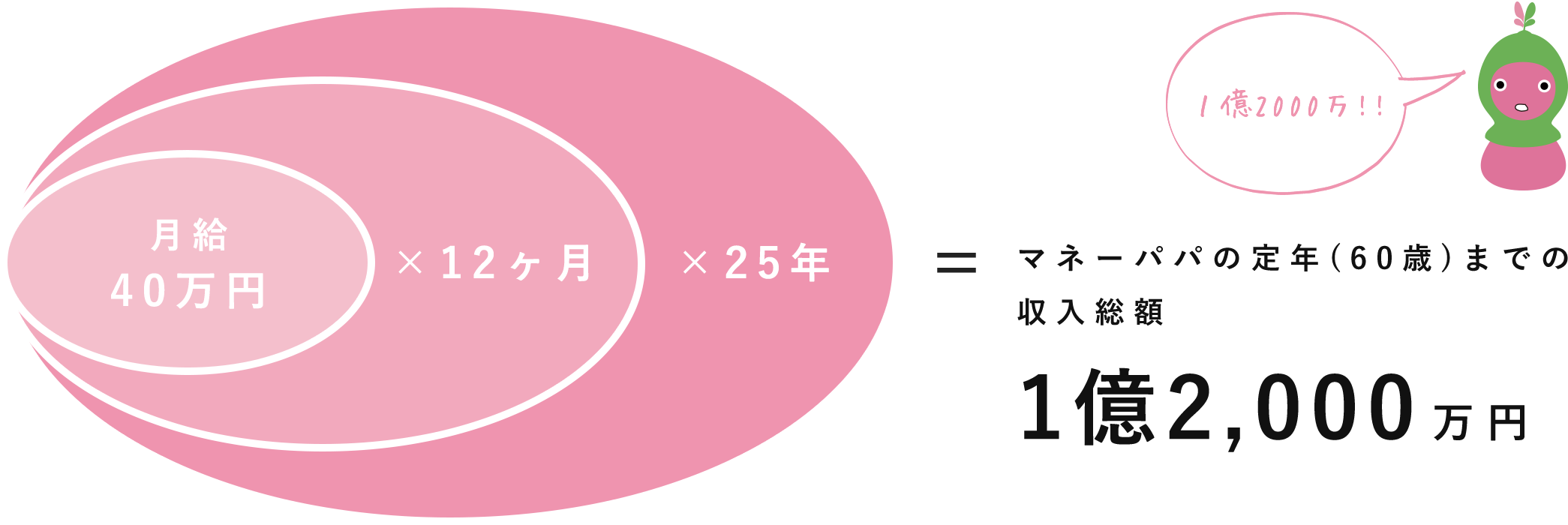

35歳のマネーパパが突然亡くなってしまったら…定年60歳までの収入額を計算すると1億2,000万円になります。

では、マネーパパは1億2,000万円の保険に加入しておかなければならないのでしょうか?

答えはNOです!!

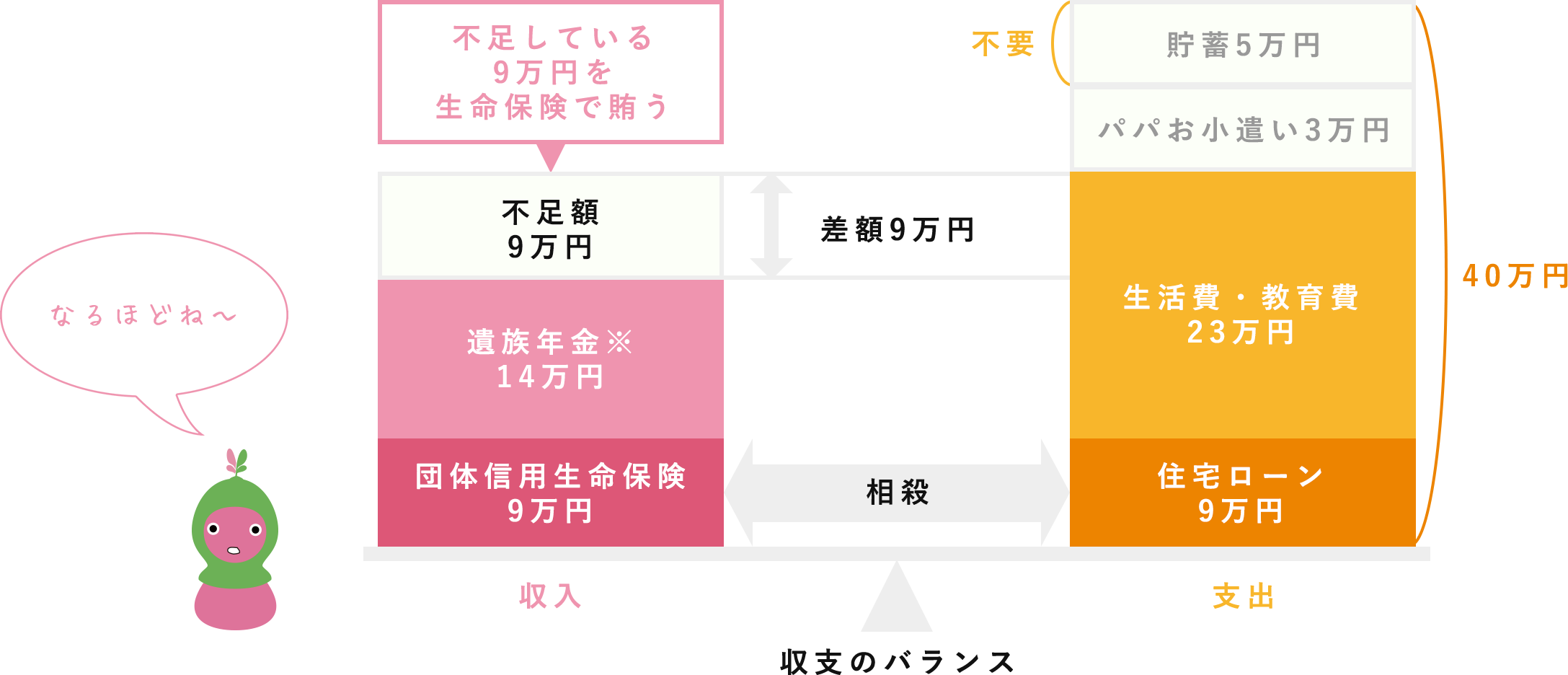

万が一の時の収入と支出を考える

ここで、パパに万が一のことが起きた時の毎月の支出と収入の内訳を見てみましょう。

| ※遺族年金とは・・・・・・・・ | 遺族厚生年金と遺族基礎年金を合わせた金額 |

|---|---|

| 遺族厚生年金の算出条件・・・ | 平均標準報酬月額:30万円 平成15年3月以前の被保険者期間:228か月 平均標準報酬額:40万円 平成15年4月以降の被保険者期間:72か月 |

遺族基礎年金は、お子様が18歳に達すると減額または支給停止となる場合があります。

※本記載は、平成29年6月現在の遺族年金(社会保険制度)の概要を説明したものです。

詳細につきましては所轄の年金事務所にご確認ください。

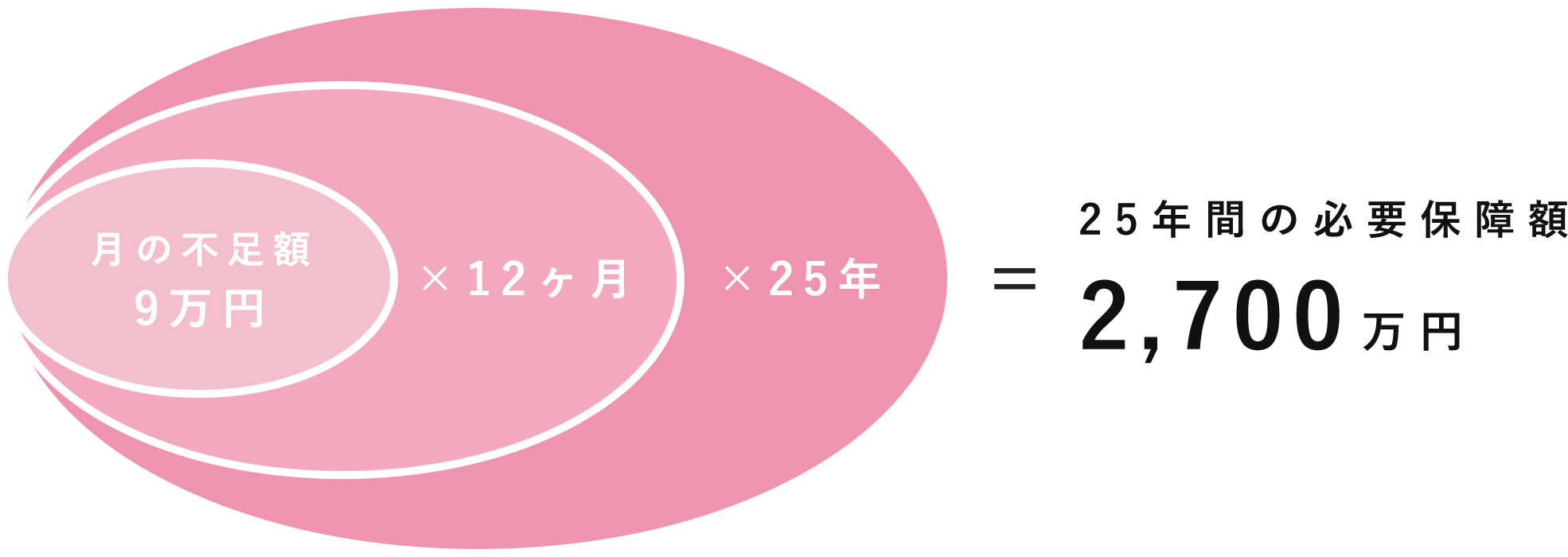

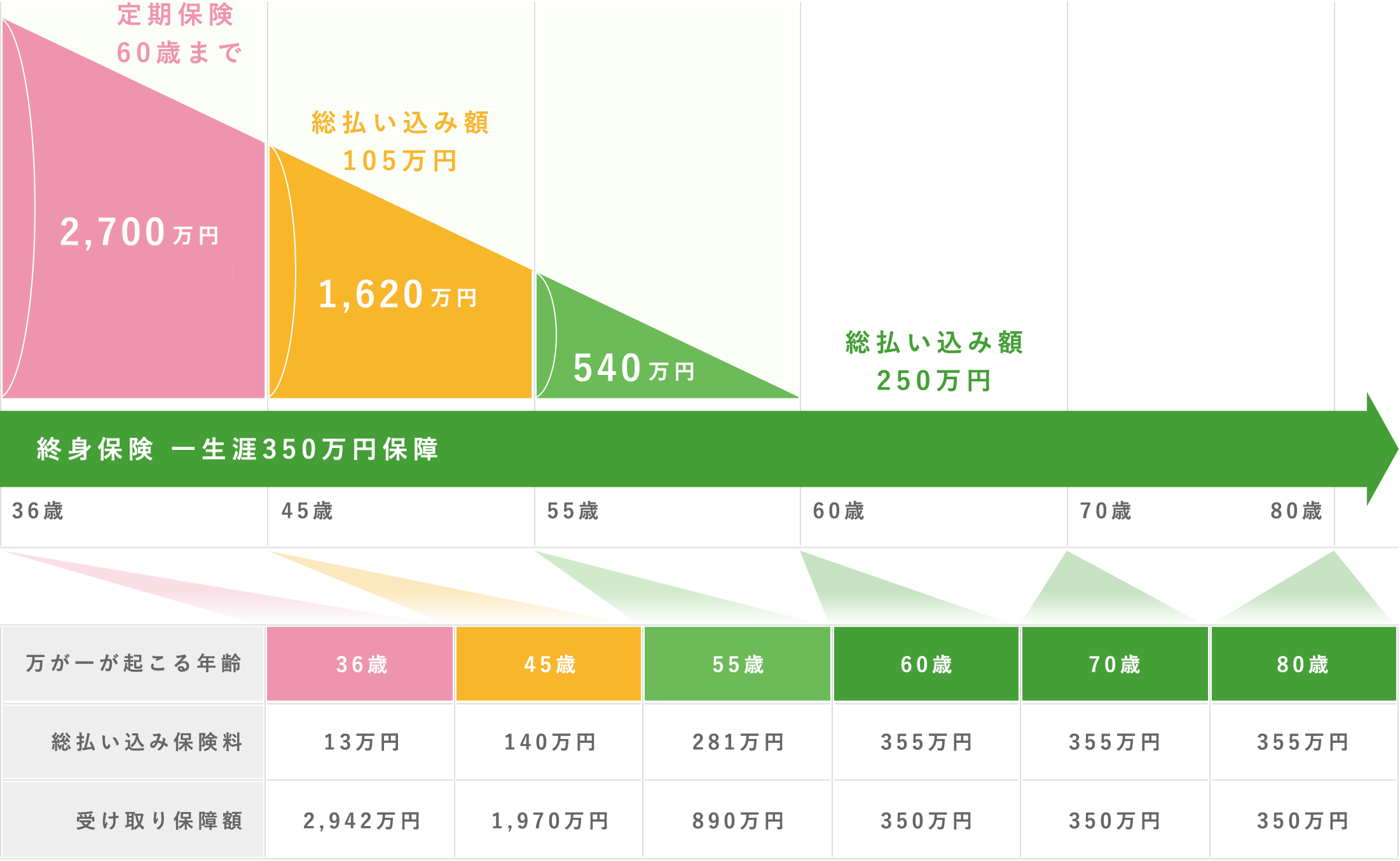

必要保障額を考える

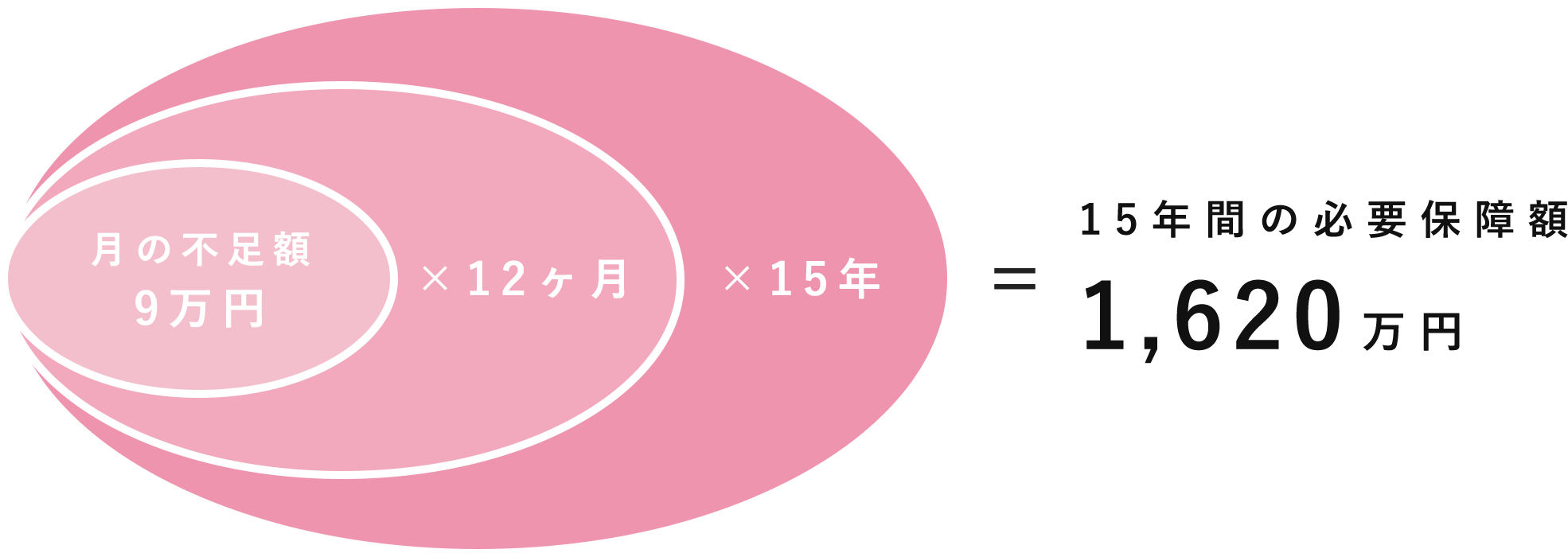

ひとつ上の図を見ると毎月の不足額が9万円となっています。

35歳のマネーパパに万が一のことが起きてしまったら、

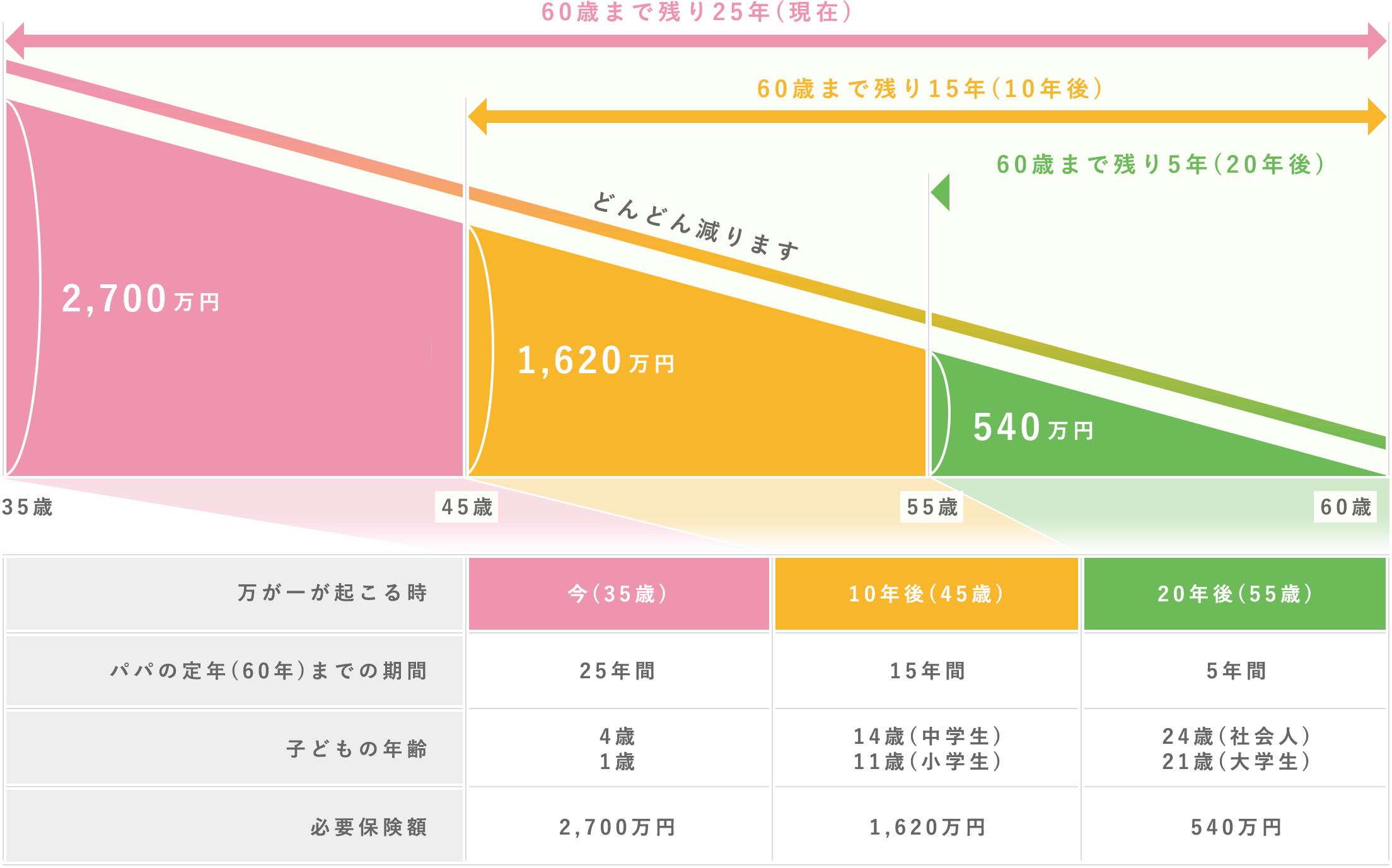

定年(60歳)までの25年間分の必要保障額は2,700万円ということになります。

あるいは45歳でマネーパパが亡くなったとしたら定年(60歳)までの15年分の必要保障額は1620万円です。

つまり、パパに万が一のことが起こる年齢が先になればなるほど、

リスクは小さくなり、必要保障額は減っていくのです。

これまでのお話を図に整理すると、以下のようになります。

マネーパパに万が一が起こる年齢が先になればなるほど、リスクは減っていきます。

その時々に見合った、つまりバランスの取れた保障額を設定することで、合理的な保険を準備できるのです。

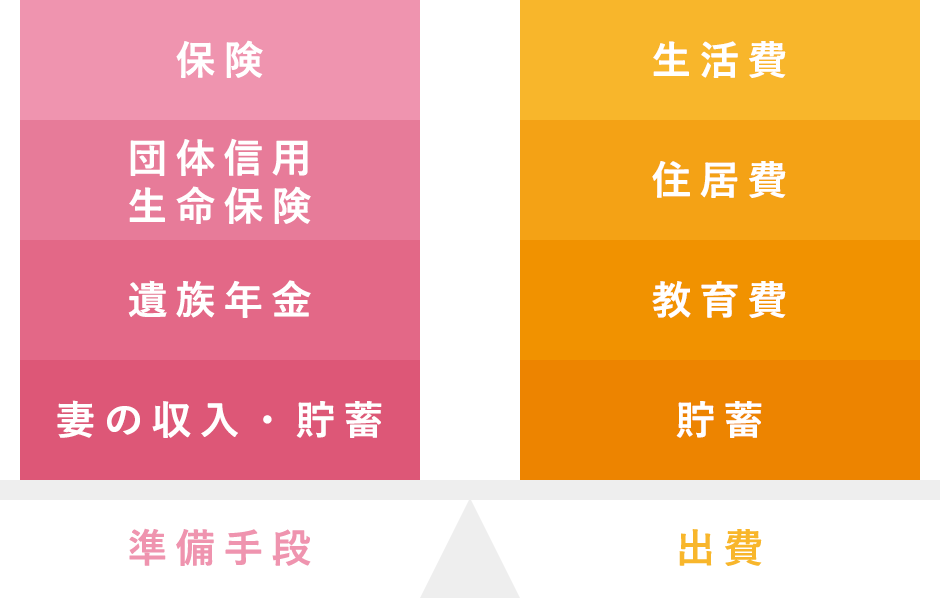

バランスとは

必要なものから、既に準備済みのもの

(遺族年金や団体信用生命保険付住宅ローン、

妻の収入、貯蓄など)を差し引いてなお不足する部分を

保険で賄うという考え方です。

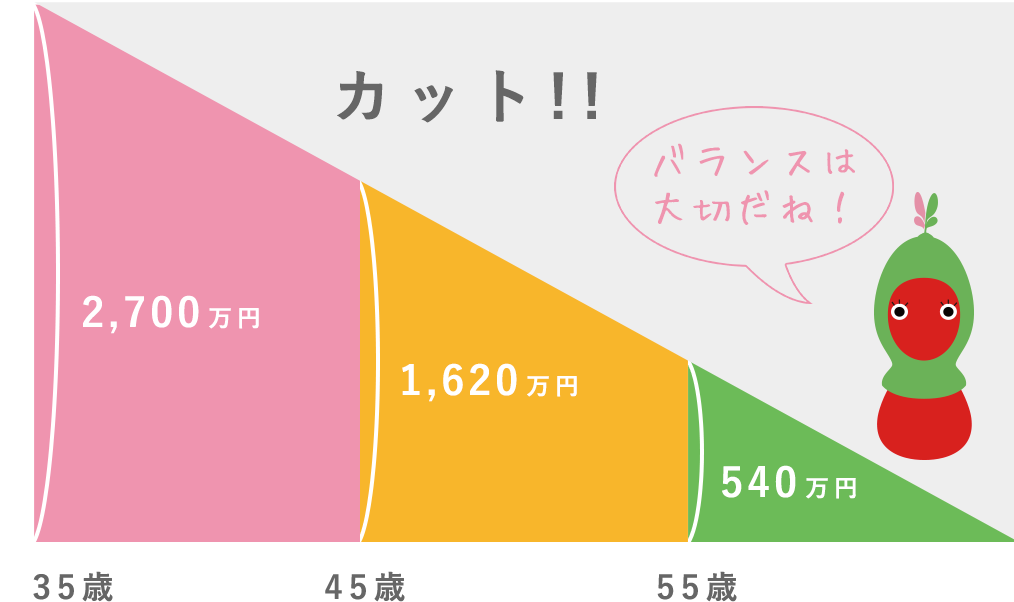

そして…必要な保障額は減っていきますので、

保険も減っていくカタチで用意すれば

合理的に保険を準備できます。

家計に対する保険料のバランスも良くなります。

上記の例は持ち家にお住まいの場合です。

以下の場合は保険額が変わってきます。

- 賃貸住宅にお住まいの場合

- 奥様が仕事をされている場合

- お子様がいらっしゃらない場合

- 自営業の場合

- 貯蓄がある場合

第2のバランスとは

「払い込んだ保険料の総額」と

「生涯保障額」のバランスです!!

詳しくは以下を見てみましょう!!

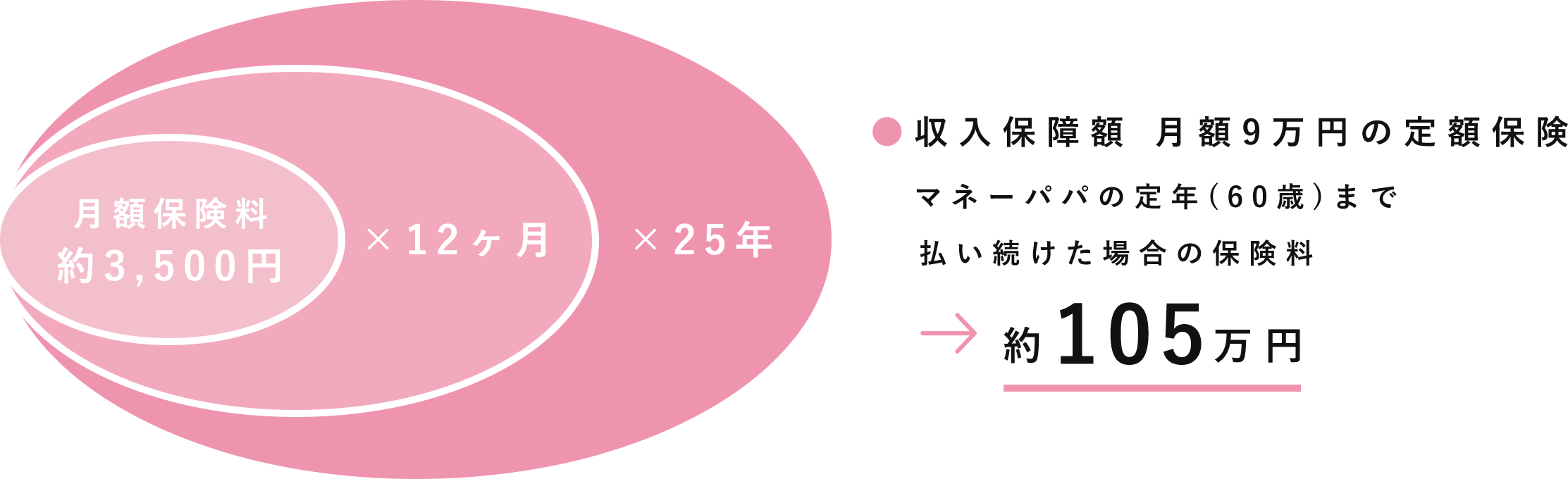

払い込む保険料は??

第1のバランスで見てきたマネー一家の例では、

毎月9万円の保障額が必要でした(マネーパパが60歳までに亡くなった場合)。

では、月額保障9万円の保険に加入するには、一体いくらの保険料が必要なのでしょうか?

※保険料は各保険会社によって異なります。

この保険は「定期保険」です。

当然、25年間払い続けた105万円は戻ってきません。

誰もが抱える2つの不安を解消!!

ここで、2つの不安が出てきます。

- 60歳までの保障なので、それ以降の保障が切れてしまう

- 老後の資産減少になってしまう(105万円は戻ってこない)

この2つの不安を解消するには、どうしたらいいのでしょうか?

また、105万円の負担を減らすことは出来ないのでしょうか?

その答えは、

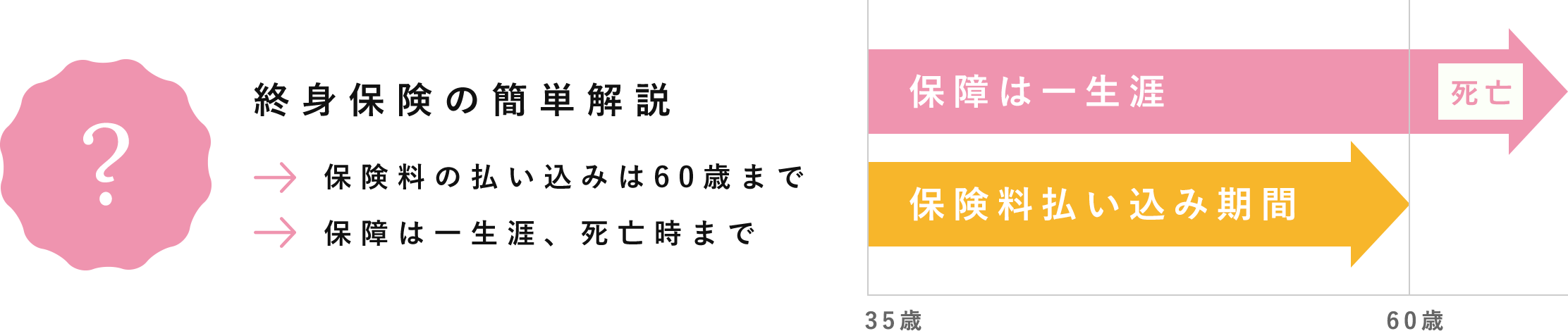

「終身保険」を組み合わせるのが最適です!

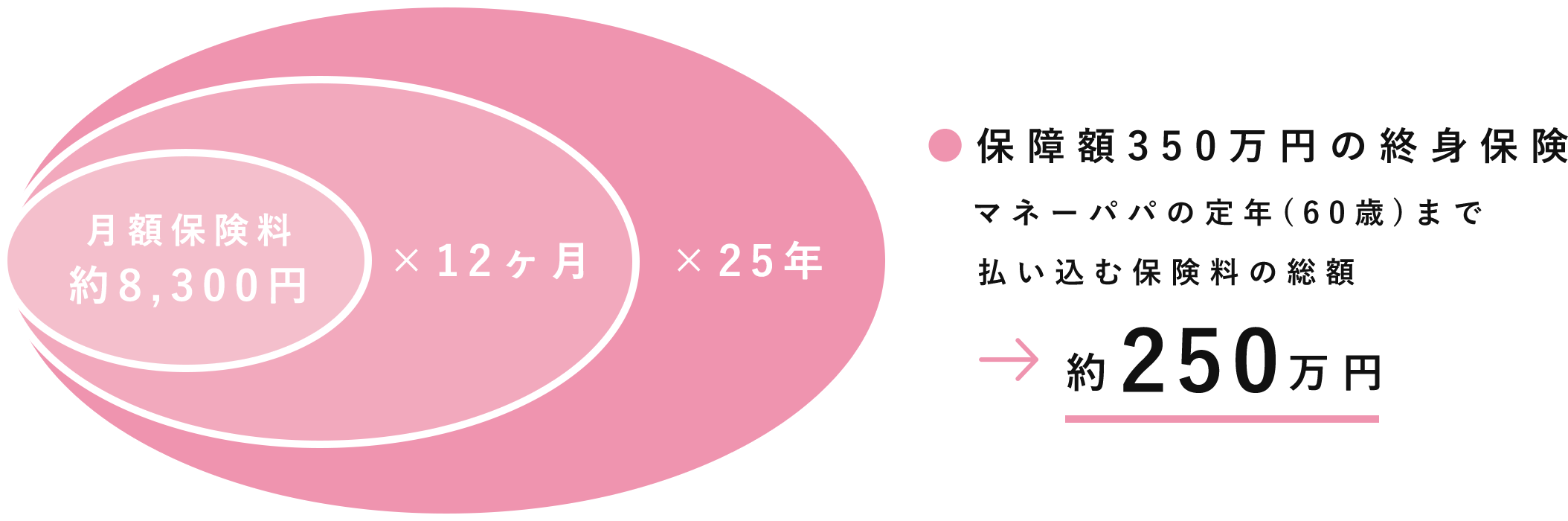

終身保険の払い込み保険料は??

35歳のパパが、保障額350万円の終身保険に加入したとすると、月額の保険料は8,207円です。

60歳定年までの総払い込み額は約250万円となります。

※保険料は各保険会社によって異なります。

約250万円を払い込み、いずれの遺族の手元に終身保障350万円は残るということになります。

つまり、約100万円の差額が生じるのです。

実質負担保険料はたったの5万円?!

そして、さらにマネーパパが元気で60歳を迎えたとしたら…

定期保険(掛け捨て)の25年間の総支払い額105万円を差し引いたら、

定期・終身を合わせた実質負担保険料は5万円となります。

無駄のない保険運びはご理解いただけましたでしょうか?納得いただけましたでしょうか?

90%以上の方が元気に60歳を迎えられるので、ほとんどの方がこのパターンに当てはまります。

2つのリスクと2つの保険のバランスが大事!

この考え方は以下の2つのリスクを考えているものです。

- 万が一の死亡リスク

- 長生きリスク

この2つのリスクに備えて、「定期保険」と「終身保険」を

バランスよく組み合わせることが、ベストの方法となります。

保険は1つのリスクだけを考えるのではなく、

総合的かつ長期的なリスクを考える必要があるのです。

- 今、あなたが加入している保険はいつまで続くのでしょうか?

- 実質的に負担する保険料はいくらでしょうか?

- 終身保障額はいくらでしょうか?

あらためて考えてみてはいかがでしょうか。

第2のバランスとは

総払込保険料≒保険金額

とすることにより、

リスクに対する保障と実質コストのバランスをとることです。

不幸にも早期死亡された場合

必要な保障は確保

普通に長生きした場合

およそ負担した保険料が

終身保障額になる

早期死亡リスクにも長生きリスクにも備えることができますね。